Er zijn weinig onderwerpen in het sociaal domein waar zoveel aandacht voor is als de schuldenproblematiek. Deze aandacht heeft echter nog niet tot een structurele reductie van de omvang van dit landelijke probleem geleid. Integendeel.

Dit artikel gaat nader in op de problemen met dataverzameling inzake huishoudens met (ernstige) schulden en geeft suggesties hoe de effectiviteit van schuldhulpverlening verbeterd kan worden door beter en consequenter te definiëren, registreren, rapporteren en analyseren.

Ondanks de aanzienlijke hoeveelheid rapporten, onderzoeken en aanbevelingen, is het aantal aanmeldingen voor schuldhulpverlening bij leden van het NVVK in de afgelopen tien jaar met 67 procent toegenomen. Het aantal huishoudens met schulden is in diezelfde periode met 50 procent gestegen, zoals vermeld in bijgaande tabel. Dat is opmerkelijk en zorgwekkend, te meer daar we door digitalisering feitelijk steeds beter in staat (zouden moeten) zijn om trends, oorzaken, oplossingen, kosten en op- brengsten nauwkeurig en eenduidig in kaart te brengen (zie figuur 1).

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2009 vs 2019 in % | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

(1) Aantal huishoudens met schulden (x1000)* |

894 |

988 |

1093 |

1210 |

1267 |

1327 |

1390 |

1377 |

1363 |

1350 |

1337 |

50% |

|

(2) Aanvragen SHV (x1000)** |

53,3 |

79 |

76 |

84,3 |

89 |

92 |

90,4 |

89,3 |

94,2 |

86,2 |

89,2 |

67% |

|

Gemiddeld schuldbedrag (€, x1000)** |

33,7 |

30,8 |

32,3 |

33,5 |

37,7 |

38,5 |

42,9 |

40,3 |

42,1 |

43,3 |

43,5 |

29% |

|

Gemiddeld aantal schuldeiseres** |

17 |

16 |

14 |

14 |

14 |

14 |

14 |

15 |

13 |

14 |

13 |

-24% |

|

Totale geregistreerde schuld (1x2, x € 1.000.000) |

1796 |

2433 |

2455 |

2824 |

3355 |

3542 |

3878 |

3599 |

3966 |

3732 |

3880 |

116% |

Recentelijk deed het onderzoek Minder schade door schuld van De Argumentenfabriek (in opdracht van de Rabobank) nog een extra duit in het zakje door met 'nieuwe' cijfers (deels uit 2011) te komen. Volgens dit onderzoek wordt er jaarlijks 17 miljard euro aan kosten gemaakt om ruim 3 miljard euro aan problematische schulden te innen, waarvan uiteindelijk rond de 300 miljoen euro daadwerkelijk geïnd wordt. Oftewel, bedrijven en instanties schrijven ieder jaar 2,7 miljard euro af en de belastingbetaler/consument betaalt uiteindelijk de volledige rekening!? Als dit werkelijk zo is, zou er dan niet onmiddellijk een landelijk opererend 'Schulden OMT' moeten worden opgezet met als doel concrete aanbevelingen te geven voor het op afzienbare termijn drastisch terugbrengen van de omvang van de schuldenproblematiek in Nederland, en tegelijk nieuwe instroom zoveel mogelijk terug te dringen? Weliswaar staat de schuldenproblematiek mede in het licht van de negatieve economische gevolgen van de coronacrisis hoog op de politieke agenda, maar het is de vraag of de maatregelen, zoals ook omschreven in het 'Actieplan brede schuldenaanpak', tijdig voldoende effect zullen sorteren.

Steekproeven en registerdata

Macrocijfers over de totale omvang van de schuldenproblematiek in Nederland zijn gebaseerd op steekproefonderzoeken. De toonaangevende en vaak aan- gehaalde rapportreeks Huishoudens in de rode cijfers (diverse jaargangen) van onderzoeksbureau Panteia, wijst hier ook op. We mogen ervan uitgaan dat de vermelde cijfers representatief zijn, maar het blijven steekproeven. Het grote probleem is dat er bij de onderzoeken geen eenduidige definities (standaardi- satie) en registraties worden gebruikt, waardoor de resultaten feitelijk ook niet goed met elkaar vergeleken en/of eenduidig geïnterpreteerd kunnen worden.

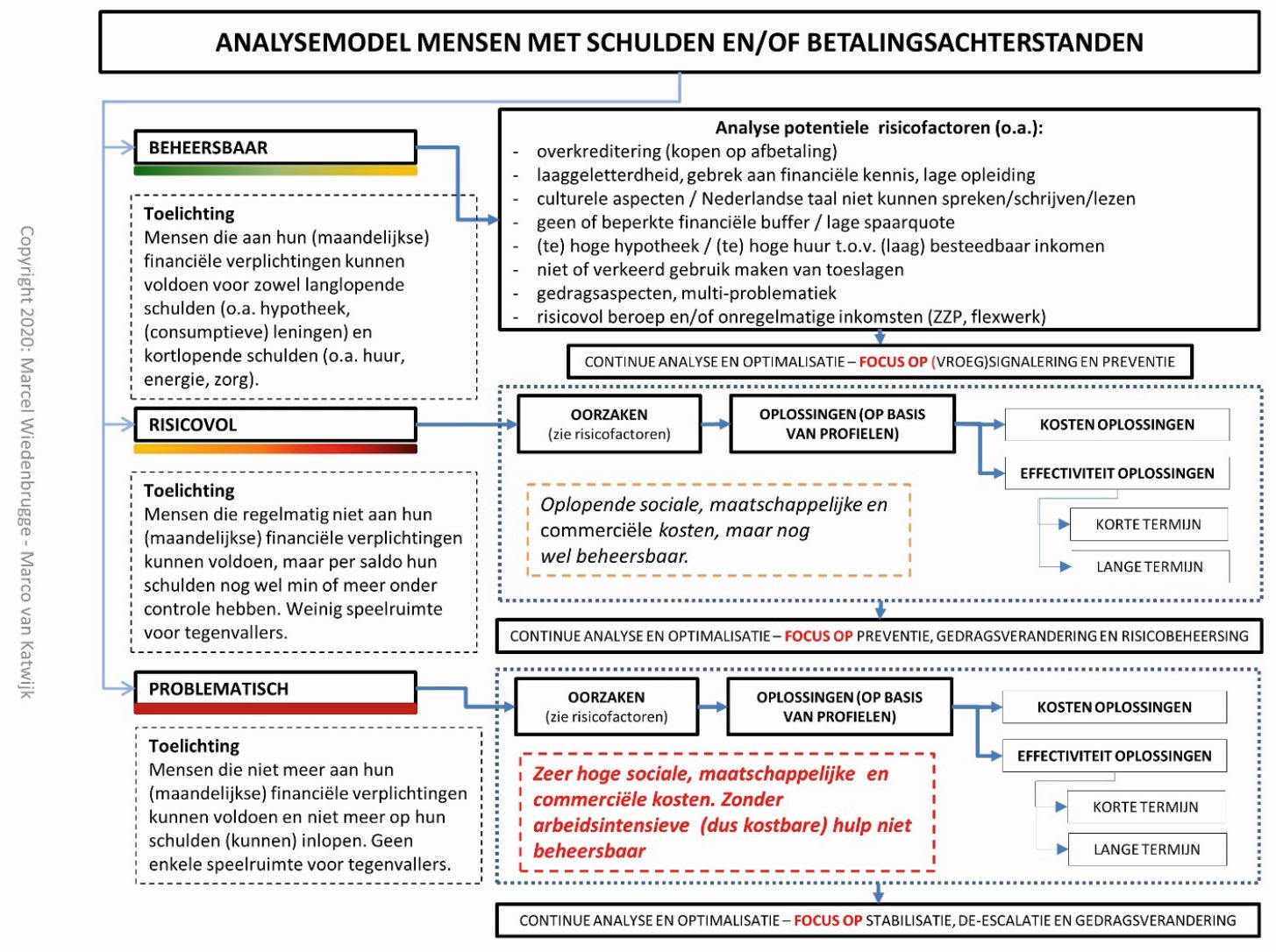

Zo is rondom het begrip 'schulden' in het algemeen en 'problematische schulden' in het bijzonder vaak niet duidelijk wat hiermee nu exact bedoeld wordt. Of een huishouden met schulden als risicovol of problematisch wordt geclassificeerd, is afhankelijk van het aantal risicofactoren, maar deze risicofactoren kunnen ruim geïnterpreteerd worden. Zo blijkt uit het CBS-onderzoek Verkenning geregistreerde problematische schulden dat diverse instanties verschillende definities gebruiken voor het begrip problematische schuld. Dat maakt de discussie rondom duurzame (integrale) oplossingen niet eenvoudiger.

Een ander regelmatig voorkomend kengetal dat vraagtekens oproept, is het gemiddeld aantal jaren voordat iemand bij zich bij schuldhulpverlening aanmeldt. Dit blijkt volgens diverse publicaties gemiddeld vijf jaar te zijn, waarbij schaamte en onwetendheid als belangrijkste verklarende factoren worden vermeld. Dit min of meer al jaren vaststaande gegeven zou toch op zijn minst aan een kritische blik onderworpen moeten worden. Schaamte hebben over schulden is op zich heel begrijpelijk, maar aan onwetendheid valt met behulp van moderne technologieën effectief iets te doen. Hoeveel tijd is ervoor nodig om de doelgroep effectief te informeren? Bij een gemiddelde moet je bovendien ook altijd kijken naar de spreiding, maar daar wordt geen melding van gemaakt. Wie zijn de mensen die schuldhulp wel op tijd weten te vinden, wie niet en waarom? Het antwoord op deze vragen is vooral een kwestie van gestandaardiseerd registreren en analyseren. Zo zul je moeten weten:

- waar huishoudens met schulden zich bevinden (grotendeels bekend);

- welke kenmerken zij hebben (grotendeels bekend);

- wat voor onderliggende problemen (oorzaken) zij mee te kampen hebben (grotendeels bekend);

- hoe je de betrokken mensen kunt bereiken en effectief met hen kunt communiceren. Bij dat laatste gaat het niet alleen over de keuze van het communicatiekanaal, maar ook over de manier waarop een individu het beste kan worden aangesproken, zoals taalgebruik en tone of voice (wordt (te) weinig over geschreven), en

- welke oplossingen zijn gegeven het voorgaande het meest effectief en wat is het rendement (kosten, opbrengsten), zowel op korte als op lange termijn (wordt weinig over geschreven).

De tegenstrijdigheid dient zich aldus aan dat we aan de ene kant over veel (register)data beschikken, zoals kenmerken van huishoudens met schulden, type schuldeiser en betalingsachterstanden, maar dat we aan de andere kant op uitvoeringsniveau door de veelheid aan definities en gebrek aan eenduidige regi- stratie onvoldoende in staat zijn om alle aanwezige data, kennis en ervaring om te zetten naar effectief beleid om de omvang van het schuldenprobleem significant en structureel terug te dringen.

Privacy

Bij het delen van gevoelige informatie, waaronder financiële data, blijft privacy een belangrijk maar ook lastig onderwerp. Privacywetgeving heeft er in het verleden toe geleid dat landelijke systemen, zoals destijds het Landelijk Informatiesysteem Schulden (LIS), wettelijk niet werden goedgekeurd. Een manier om dat te voorkomen zou kunnen zijn om een registratiesysteem op te zetten, waarbij autorisatie door de burger een voorwaarde is om gegevens te kunnen en mogen delen. Naast encryptie van data, kan door juridische experts getoetst worden of een dergelijk systeem voldoet aan de voorwaarden zoals die door de Autoriteit Persoonsgegevens worden gesteld. Dat een landelijk systeem geen utopie hoeft te zijn, valt onder andere af te leiden uit het rapport Vroegsignalering schulden, lessen uit de praktijk. Door als gemeenten samen te werken aan oplossingen die landelijk ingezet kunnen worden, zoals het initiatief 'Collectief schuldregelen', kunnen er veel tijd en kosten bespaard worden. Een dergelijke samenwerking zou je ook aan de voorkant kunnen opzetten, gericht op het voorkomen van (problematische) schulden, en op educatie en financiële zelfredzaamheid.

Financiële zelfredzaamheid

Naast het gebruik van registerdata en een proactiever en klantgerichter beleid van crediteuren van vaste lasten en grote commerciële leveranciers, zal ook de burger met schulden (in alle ontwikkelingsstadia) moeten worden gestimuleerd om initiatief te tonen. Sterker nog, het initiatief om geholpen te willen worden, zal in eerste instantie van de burger moeten uitgaan. Dat betekent wel dat burgers vanuit de overheid beter geïnformeerd en ondersteund zullen moeten worden om real-time, volledig en begrijpelijk inzicht en overzicht te krijgen inzake hun financiële status, inclusief toeslagen, (actuele) betalingsachterstanden en nog te betalen niet- vervallen bedragen. Ook hier speelt technologie een belangrijke rol. Financiële zelfredzaamheid is immers voor een grote groep Nederlanders geen vanzelfsprekendheid, zoals in de WRR-verkenning Eigen Schuld? Een gedragswetenschappelijk perspectief op problematische schulden al in 2016 werd aangegeven. Dit gegeven zou op zich al voldoende aanleiding moeten zijn om na te denken over een andere structuur en een meer preventieve en gestandaardiseerde opzet van schuldhulpverlening (en incasso). Het managen van de beschikbare capaciteit speelt daarbij een cruciale rol. De verwachte toename van het aantal mensen met ernstige financiële problemen zal bij de huidige bezettingsgraad van schuldhulpverlening niet adequaat opgevangen kunnen worden, ondanks recente efficiencyverbeteringen (aan de achterkant van het proces) zoals het Schuldenknooppunt. De landelijke denk- en beleidsrichting voor het terugdringen van de omvang van de schuldenproblematiek en de daaruit voortvloeiende sociale, maatschappelijke en commerciële schade zal daarom primair gericht moeten zijn op:

- preventie van het aangaan van onverantwoorde schulden. Hier spelen ook crediteuren van vaste lasten en grote commerciële aanbieders een belangrijke rol, zij staan immers aan de basis van de financiële problemen;

- het voorkomen van en/of tijdige signalering van betalingsachterstanden en escalatie hiervan (in samenwerking met crediteuren van vaste lasten en grote commerciële aanbieders);

- schaalbare, betaalbare en pragmatische voorlichting en educatie (scholen, volwassenen, B1, online/digitaal, zelfonderricht);

- klantsegmentatie en robotisering (schaalbaar, betaalbaar en geautomatiseerd 'maatwerk' bieden, workflow gestuurd en 'flexibel' betalen, rekening houdend met specifieke kenmerken, wensen en gedrags- aspecten van klanten);

- standaardisatie. Eenduidige definities, registratie, rapportage en analyse;

- samenwerking tussen stakeholders faciliteren en misschien zelfs verplichten, bijvoorbeeld door een landelijk 'schulden-OMT' op te zetten;

- ondersteuning van voorgaande punten door slimme en dus schaal- bare technologie.

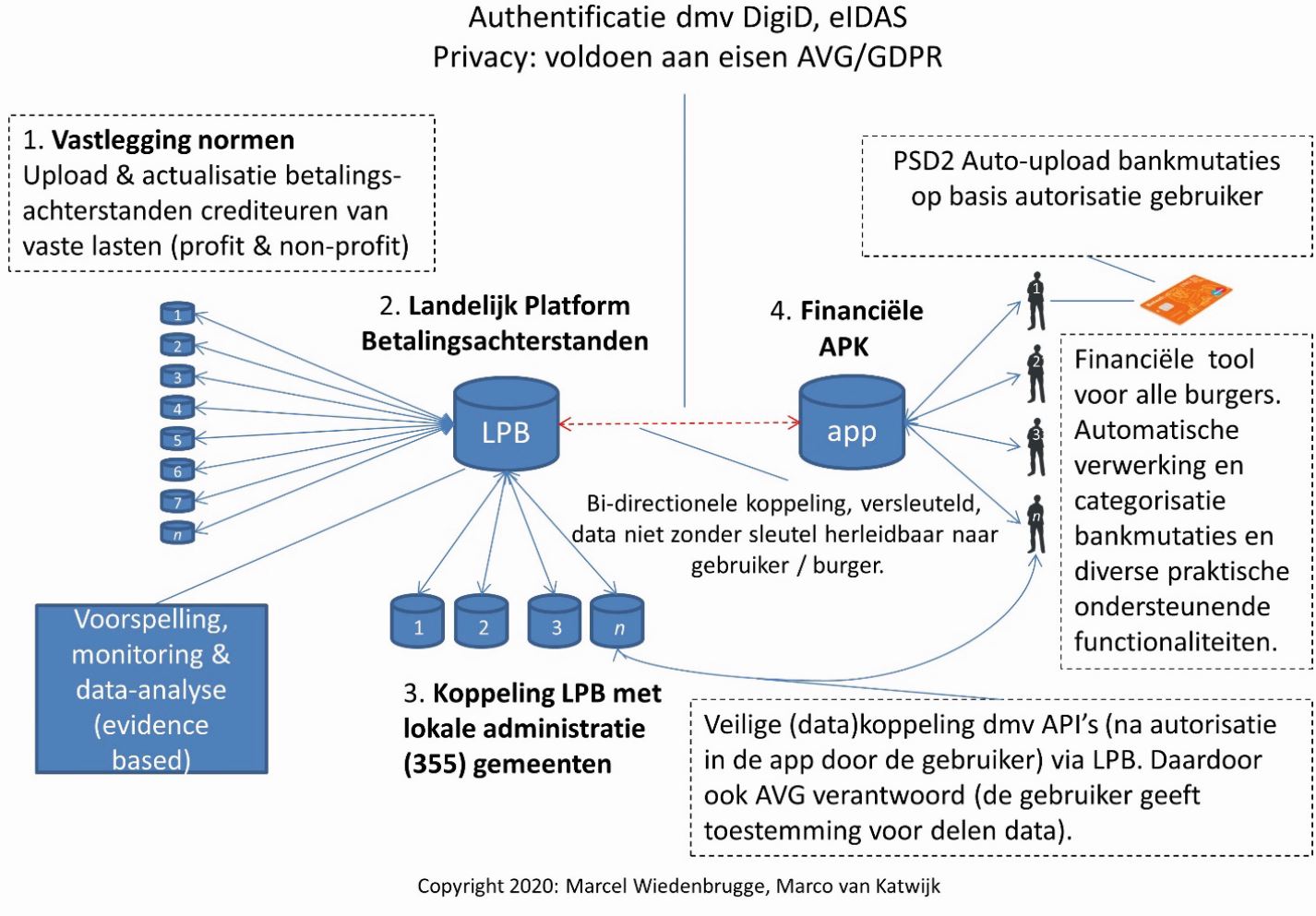

Bij de ontwikkeling van het landelijk beleid en decentrale uitrol, moeten de behoeften van de burger centraal staan. De burger is immers in grondbeginsel het startpunt van alle problemen, dus daar moeten ook de oplossingen gevonden en geïmplementeerd worden. Schematisch zou een gesloten systeem met centrale en decentrale koppelingen eruit kunnen zien als in figuur 2.

Meten is weten

Het consequent registreren van oorzaken, oplossingen, kosten en baten moet gestandaardiseerd worden met als doel om tot betere effectrapportage en analyse te komen. Door de burger (pro)actief te ondersteunen, zou de omvang van de schuldenproblematiek binnen afzienbare termijn (bijvoorbeeld vijf jaar) significant en structureel gereduceerd kunnen worden. Door eenduidig en volgens vooraf gedefinieerde normen en standaarden te meten, en financiële en klantdata - met toestemming van de burger - veilig (encryptie) samen te voegen, kunnen resultaten onderling vergeleken worden, waardoor we de effectiviteit van dienstverlening en de financiële gezondheid van de burger geautoriseerd continu kunnen monitoren en verbeteren.

Voor een integrale aanpak is het noodzakelijk dat alle stakeholders bereid zijn om efficiënt samen te werken, ondersteund door een centrale regie (Schulden-OMT). Hoewel de omvang en de kenmerken van het aantal huishoudens met (ernstige) financiële problemen per gemeente sterk kan verschillen, zal de oplossing per type schuldenaar/schuld geografisch feitelijk hetzelfde zijn. Een bijstandsmoeder met proble- matische schulden zal bij gelijke kenmerken net zo veel baat hebben bij een identieke oplossing, ongeacht de woonplaats. Het schema in figuur 3 kan hierbij als referentiekader worden gebruikt.

Door centrale regie en gebruik te maken van 'slimme' technologie, kunnen we de negatieve uitwassen van de schuldenproblematiek te lijf gaan

Effectieve strategie

Met de huidige technologie, zoals API's (Application Programming Interface), PSD2 (Payment Service Directive), encryptie en autorisaties is het heel goed mogelijk om onder centrale regie een overzichtelijk, gestandaardiseerd en betrouwbaar systeem te bouwen, dat aan alle functionele, veiligheids- en privacy-eisen voldoet en tegelijk de burger (pro)actief ondersteunt bij het in kaart brengen van en verantwoord leren omgaan met zijn financiën. De gebruiker hoeft hiervoor niet over diepgaande kennis van financiële zaken te beschikken. De applicatie en het gebruik ervan (interface) kunnen door experts en gebruikers immers zo gebouwd en ingericht worden dat ook mensen met bijvoorbeeld een slechte leesvaardigheid en/of beperkte financiële kennis er effectief gebruik van kunnen maken.

Uiteindelijk zullen we naar een eenduidig systeem toe moeten dat schaalbaar, betrouwbaar en eenvoudig in gebruik is, en tegen acceptabele kosten landelijk uitgerold kan worden. Daarmee kan dan ook meteen een eind komen aan de wirwar aan pilots, tools/apps en websites, waardoor zowel hulpverleners als hulpbehoevenden het risico lopen door de bomen het bos niet meer te zien. De burger, al dan niet met schulden belast, staat hierin centraal. Door centrale regie en gebruik te maken van 'slimme' technologie, kunnen we gezamenlijk de negatieve uitwassen van de schuldenproblematiek te lijf gaan, zowel aan de voorkant als aan de achterkant. Dat is per saldo de meest effectieve strategie om op lange termijn een sociaal, maatschappelijk en commercieel verantwoorde samenleving te realiseren, waarin de hoeveelheid huishoudens met problematische schulden tot een verwaarloosbaar aantal zal zijn teruggebracht.

Marcel Wiedenbrugge is eigenaar/directeur van WCMConsult, onafhankelijk adviseur op het gebied van creditmanagement, software-oplossingen en auteur van diverse boeken en publicaties, waaronder de whitepaper 'Duurzame oplossingen voor de schuldenproblematiek in Nederland'.